お役立ち情報

相続税申告に必要な費用

1 相続税申告の税理士費用が気になる方へ

相続税の申告を税理士に依頼しようとお考えの方の中にも、税理士に支払う費用がどれほどかかるのか気になるという方は多いと思います。

そこで、相続税申告にかかる税理士費用について、以下で一般的な内容をご説明いたします。

2 税理士報酬

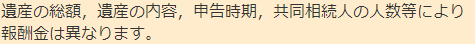

⑴ 基本報酬

税理士報酬は事務所ごとに異なりますが、基本的には遺産総額によって変動することが多いといえます。

これは、遺産総額が多ければ多いほど、通常、申告すべき内容が増え、それに伴って税理士の負担が増えるためです。

そして、一般的には、遺産総額の0.5%~1%程度が税理士報酬の相場といわれています。

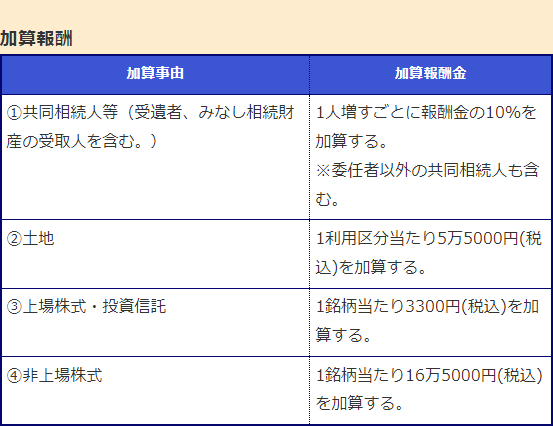

⑵ 報酬の加算が必要となり得る事情

ア 土地の評価が必要な場合

相続税の申告において、遺産に含まれる土地の価値をどのように評価するかという点は、最も気をつけなければならない点といっても過言ではありません。

土地の評価は、その土地の利用方法や所在地、形状、周囲の状況など、様々な事情を考慮した上でその価値を評価する必要があります。

したがって、相続財産に土地が含まれている場合には、追加報酬が必要となることがあります。

イ 申告までの期限が短い場合

相続税の申告は、被相続人の死亡を知った日の翌日から10か月以内に行わなければなりません。

もし、申告期限までの期間が迫っている状態でご依頼を受ける場合には、早急に対応しなければなりませんので、報酬の加算が必要となります。

ウ 相続人が複数いる場合

相続人が複数いる場合には、申告書に記載すべき内容が増えますし、税務署に提出する必要のある書類の量も必然的に増えてしまうため、報酬が加算されることがあります。

エ 非上場株式がある場合

遺産の中に非上場株式が含まれている場合、その評価額を判断するのは非常に難易度が高いため、報酬の加算が必要となります。

3 相続税に関するご相談は当法人まで

相続税の申告にかかる費用は事務所によって異なりますので、相続税の申告を依頼する場合には、複数の税理士事務所から見積もりを出してもらう、それぞれの税理士事務所のホームページの費用の記載を参照するなどして、どの事務所に依頼するのがよいか検討されることをおすすめします。

当法人では、税理士費用について当サイトに記載しております。

また、ご相談の際に、当法人にご依頼いただく場合の費用を分かりやすくご説明いたします。

相続税に関するご相談は、当法人までお気軽にお問い合わせください。