サイト内更新情報(Pick up)

2024年7月18日

相続税申告

相続税申告の流れ

基本的に、相続税の申告を行う場合は、以下のような流れで進んでいきます。①相続税申告の要否の判断 ②相続税の概算額の把握 ③各種書類・資料の収集 ④相続人と財産内容の確認・・・

続きはこちら

2024年6月28日

相続税対策

贈与を上手に利用するための方法

一定程度の財産を持った方が亡くなった場合、その相続人は相続財産の金額に応じて相続税を支払わなければなりません。しかし、相続税の金額を極力抑えた上で、大切な家族により多く・・・

続きはこちら

2024年5月7日

相続税対策

生前贈与の失敗例

相続税の節税のため、多くの方が生前贈与を活用されます。確かに、年間110万円までの贈与であれば、贈与税はかかりません。そのため、生前贈与は、有効かつ強力な相続税対策にな・・・

続きはこちら

2024年4月4日

相続税制度

相続税の課税対象となる財産

亡くなった方、つまり被相続人の財産を相続や遺贈によって受け継いだ場合、その財産の価格に応じて相続税を納めなければならないケースがあります。しかし、相続や遺贈によって受け・・・

続きはこちら

2024年3月1日

相続税申告

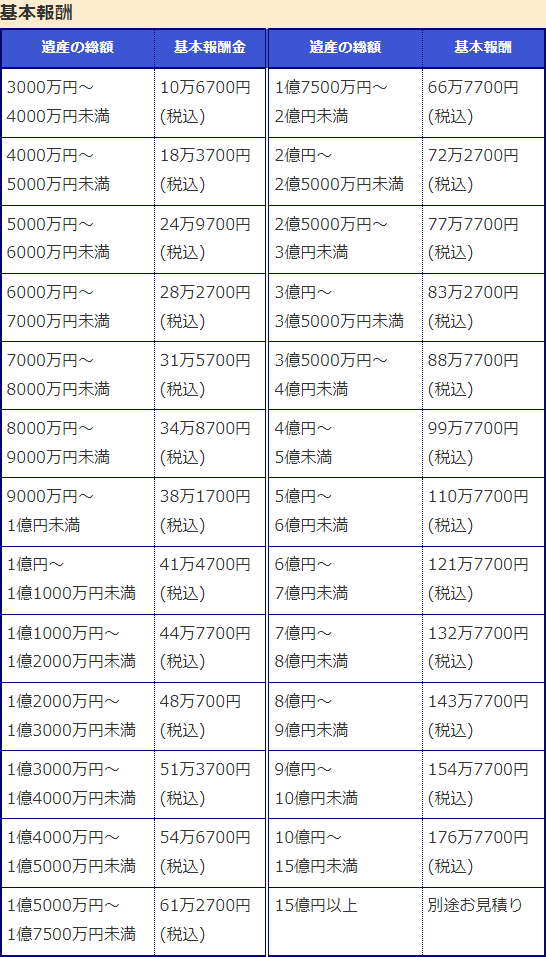

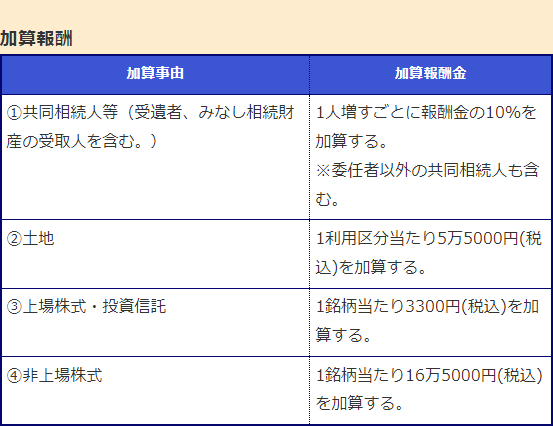

相続税申告に必要な費用

相続税の申告を税理士に依頼しようとお考えの方の中にも、税理士に支払う費用がどれほどかかるのか気になるという方は多いと思います。そこで、相続税申告にかかる税理士費用・・・

続きはこちら

駅に近い便利な税理士事務所

当法人の税理士事務所は、豊田市駅から徒歩3分、新豊田駅から徒歩5分の場所に事務所を構えています。また、無料のヴィッツの駐車場直結ですので、お気軽にご来所ください。

相続税申告の期限

1 相続税申告の必要の有無

相続税の申告期限を考える前提として、まず相続税の申告が必要であるかについて調べる必要があります。

相続税申告が必要な場合とは、相続財産等(相続税がかかる財産は、一定額以上の生命保険金など、相続財産だけに限らないので注意が必要です)の合計額が遺産に係る基礎控除額(3000万円+法定相続人の数(相続放棄した人の数も含めます)×600万円)を超える場合です。

また、この基礎控除額以外にも生命保険金の非課税枠を計算すれば、相続税の申告が不要になったり、逆に基礎控除額を超えないとしても、遺産分割方法によっては相続税の申告が必要になったりします。

相続税申告の必要性は複雑ですので、一度税理士に相談されることをお勧めします。

2 相続税申告の期限

相続税の申告が必要であるということになった場合、次に、相続税の申告を期限内に行い、納税することが必要です。

相続税の申告は、亡くなった方(被相続人)の住所地の税務署に申告書を提出することで行います。

その申告書の提出期限は、被相続人が死亡したことを知った日(通常、亡くなった日)の翌日から10か月以内です。

このとき、期限の日が、土日祝日や年末年始の休日(12月29日から1月3日まで)にあたるときは、これらの日の翌日が期限になります。

(例)

・令和6年2月9日(金)に被相続人の死亡を知った

→令和6年12月9日(月)が相続税の申告期限

・令和6年2月15日(木)に被相続人の死亡を知った

→令和6年12月15日(日)ではなく令和6年12月16日(月)が相続税の申告期限

3 相続税申告期限を守らなかった場合

期限内に相続税の申告や納税を行わないと、利息に相当する延滞税や遅れたことへのペナルティーとして無申告加算税(意図的な財産隠しなどを行うと、重加算税)といった税金上の負担が増加してしまいます。

そして、基本的に、「遺産の確認や相続人の確認などに時間がかかった」、のどの事情では、相続税の申告の延長はしてもらうことはできません。

大規模な災害などが生じた場合に特例として認められることもありますが、例外的な措置になります。

相続税の申告は期限をしっかりと把握し、遅れないように注意しなければなりません。

相続税についてお悩みなら当法人へ

1 すぐに税理士にご相談を

相続税の申告には、10か月の期限があり、期限を過ぎてしまうと、無申告加算税や延滞税を課せられたり、相続税を抑える各種特例が使えなかったりといったペナルティを課せられる場合があります。

そのため、相続税の申告でお悩みの場合は、なるべく早めに税理士に相談し、10か月の期限に間に合うように、申告の準備をしておく必要があります。

また、ご生前中の相続税に関するお悩みの場合についても、一般に相続税対策は、早く始めれば始めるほど効果が高くなりますので、早めに税理士に相談しておいた方が良いでしょう。

2 税理士に相談をする際の注意点

税理士に相続税の相談をする際の注意点として、税理士の中には相続税に詳しくなく、相続税の申告に関して、財産の評価が適切でなかったり、特例を正しく適用できていなかったりする場合があります。

そのため、相続税の相談をする際は、相続税に強い税理士にご相談されることをおすすめします。

3 相続税に強い税理士の特徴

相続税に強い税理士の特徴として、相続税の申告件数が一般の税理士よりも多いというものがあげられます。

税理士の中には、税理士としての経験年数は長いが、相続税の申告は年1~2件程度しか対応していない方や、そもそも相続税の申告をしたことがない方もいます。

他方、相続税に強い税理士であれば、年間数十件、中には100件以上行っている方もいます。

また、相続税に強い税理士の場合、ホームページ等で、「相続税に強い」等といった相続税に関するアピールを行っていたり、相続税の専用サイトを用意していたりします。

こういったサイトを用意している事務所だと、それだけ相続税に力を入れていると考えられ、必然的に、相続税に強い税理士がいる可能性も高いです。

4 相続税に関する相談は当法人へ

税理士法人心では、年間を通して多くの相続税申告を行っており、また、相続税に関する研修や勉強会を通して、日々、経験と研鑽を積んでおります。

また、相続税に関して、一人でも多くの方相談をしていただけるよう、相続税に関する無料相談も実施しております。

相続税でご不安な方やお困りの方、そもそも相続について良く分からないという方も含めて、お気軽にご相談ください。

相続税に強い税理士に相談するべき理由

1 相続税の申告に対応できない税理士も多い

国税庁の発表によると、年間約13万件の相続税申告がなされています。

数字だけ見ると非常に多いように思えますが、所得税申告が年間2200万件以上、法人税申告が年間300万件以上であることを考えると、相続税は圧倒的に申告件数が少なく、税理士が相続税の申告に触れる機会も少ないといえます。

法人税や所得税の確定申告を主な業務としている税理士ですと、よりいっそう相続税の申告に触れる機会が少なくなるため、相続税法の知識等も十分とはいえない場合があります。

また、そういった税理士は、納税者と所得税や法人税に関して顧問契約を結んでいることが多いです。

そのため、突発的に発生した相続税申告へ対応しようにも、顧問業務と並行しなければならず、時間が十分に取れず適切な申告を行えないということも考えられます。

2 相続税申告の経験数は税理士によって大きな差がある

税理士の登録人数は全国で約8万人です。

先ほどの相続税申告数から単純に計算すると、平均して税理士一人あたり年間1件から2件程度しか申告しないことになります。

ただし、税理士の中にも、相続税申告を集中的に行っている税理士がいます。

そのため、年間何十件も相続税の申告をこなしている税理士がいる一方、相続税の申告を一度も行ったことのない税理士もいるというのが実情です。

このように、相続税の申告に対する経験と知識については税理士ごとにかなりの格差があり、その差は開き続けているといえます。

3 相続税の申告に不慣れな税理士に依頼するとどうなるか

普段から相続税の申告手続きを行っていない税理士に依頼をしてしまうと、税理士が財産の価値を適切に見積もれなかったり、使用できる相続税の特例を見落としてしまったりして、適切な金額での相続税申告ができなくなってしまう恐れがあります。

申告・納付した相続税の金額が少なすぎると、後から税務調査に入られて追加の支払いが必要になることがありますし、反対に納付した相続税の金額が多すぎた場合、申告者側から還付請求をしない限りは過剰に税金を納付したままになってしまいます。

また、相続税を集中的に取り扱っていない税理士は、不慣れな分、相続税申告書の作成にかなりの時間がかかることを見越して、税理士報酬を高く設定する傾向にあります。

他方、相続税を集中的に取り扱っている税理士であれば、価値の評価が難しい財産の評価についても適切に評価でき、さまざまな特例を駆使することで適切な金額で申告ができる可能性が高いです。

そして、申告書作成にも慣れているため、慣れていない税理士に比べ一件あたりにかける時間が少なく済み、税理士報酬を相場より低くしても利益が出ることもあり、相場よりも低めに報酬設定をしていることが多いです。

4 相続税に強い税理士にご相談ください

以上のとおり、相続税の申告を適切に行えるかどうかは、申告を依頼する税理士によって変わってきます。

したがって、ご相談の際は、相続税の申告を得意としている税理士をお探しになることをおすすめいたします。

また、依頼する税理士との相性も大切です。

相続税の申告にあたって、相続財産をすべて開示する必要があるだけでなく、ときには家族関係についても話さなければならないこともあります。

被相続人が生前贈与をしている場合であれば、相続人の財産の確認が必要になることもあります。

そういったデリケートな話をしやすいかどうかは、実際に会ってみなければ分からないことも多いです。

当法人はそのような点も踏まえて依頼するかをご検討いただけるよう、相続税のご相談は原則無料でお伺いしております。

豊田市駅の近くに事務所を構えておりますので、豊田にお住まいで相続税についてお悩みの方は、お気軽にご相談ください。

相続税について依頼する税理士の選び方

1 どの税理士に依頼するかで相続税が変わる場合がある

相続税の申告について、どの税理士に依頼するかによって、納税金額が変わることがあります。

例えば、ある税理士に依頼したところ、納める相続税額が500万円と計算されたのに対し、別の税理士にも確認をとったところ、納める相続税額が200万円程度になったというケースがあります。

なぜ同じ相続案件にもかかわらず、納める相続税額が変わるのでしょうか。

その答えは、税理士の中にも、相続税に詳しい方とそうでない方がいることにあります。

相続税に詳しい税理士であれば、土地や株式の評価を適正に行え、かつ、様々な特例を活用することにより、納める相続税が安くなる(適正な価格になる)可能性が高いです。

他方、相続税に詳しくない税理士であれば、土地や株式の評価を適正に行えず、また、特例の活用も十分にできないため、適正な相続税額より高い額で相続税を納めることになるかもしれません。

実際、あまり相続税に詳しくない税理士に相続税の申告を依頼した結果、適正な金額よりも1000万円以上高く相続税を支払うことになったケースもあります。

なお、相続税を適正な額よりも高く支払った場合でも、税務署は、納税者の請求がない限り、払いすぎた相続税を返してくれることはありません。

そのため、多めに払いすぎた相続税は、納税者が動かなければ、払いすぎたままになってしまうのです。

2 相続税に強い税理士にご依頼ください

このように、相続税の申告を税理士にご依頼される場合は、相続税に強い税理士に依頼することをおすすめします。

一般的に、ほとんどの税理士は、所得税や法人税の申告業務をメインで行っており、相続税の申告をメインで行っている方はあまり多くありません。

一部の税理士が数多くの相続税を集中的に行っており、ほとんどの税理士は、年間に数件相続税の申告をするかしないか程度というのが現状です。

また、現在の法制度では、相続税を全く勉強していなくても、税理士資格を取得することができてしまいます。

そのため、税理士の中には、相続税の申告を一度も行ったことがない方や、相続税の勉強をほとんどしてこなかった税理士もいます。

このように、税理士の中には、相続税に詳しくない方も多くいるため、税理士選びに失敗しないためにも、長年お付き合いのある税理士や、知り合いの税理士ではなく、相続税に特化した税理士にご相談されることをおすすめします。

3 相続税に強い税理士の選び方

それでは、具体的に相続税に強い税理士の選び方について、ご説明します。

基本的に相続税に強いかどうかについては、①税理士の数、②ホームページの内容、③弁護士や行政書士などの士業との連携が取れているかによって、ある程度判断することが可能です。

まず、①税理士の数について、税理士の数が多いほど、所得税や法人税以外の分野にも力を入れている可能性があり、相続税を得意としている可能性があります。

税理士の数が多いほど、役割分担が可能になるためです。

また、②ホームページの内容が相続税に特化したものであれば、それだけ相続税の申告に自信があるということであり、相続税に強い可能性があります。

さらに、③弁護士や行政書士との連携が取れているかに関しては、一般的に相続税の申告案件は、弁護士や行政書士等の士業から紹介されることが多くあります。

そのため、他士業と連携が取れている事務所であれば、他士業から相続税の申告案件の紹介を数多く受けている可能性があり、その分相続税の申告経験が豊富である可能性があります。

このように、相続税に強い税理士かどうかについては、ホームページを確認するなどで、ある程度判断することができます。

また、相続税の無料相談を実施している事務所もありますので、そういったところへ相談に行き、実際に相続税を今まで何件行ってきたか等を聞いてみることもおすすめします。

相続税の申告で損をしないためにも、以上の点を踏まえて、相続税申告を得意とする税理士に依頼していただくのがよいかと思います。

相続税の申告が必要な場合

1 遺産額が3000万円以上だと相続税の申告が必要になる場合がある

亡くなった方の遺産が一定の基準額を超えると、その財産を取得した人は、相続税の申告をする必要があります。

この一定の基準額のことを基礎控除額といいます。

基礎控除額は、「3000万円+法定相続人の数×600万円」で計算されます。

例えば、相続人が2人の場合は、遺産額が4200万円以上であれば相続税の申告が必要になります。

なお、この法定相続人の数については、相続人の中に相続放棄をした方がいたとしても、相続人として数えられます。

また、実子と養子がそれぞれいた場合、養子が2名以上いたとしても、相続税の計算上は、相続人は、養子1人として数えられます。

2 相続税がかからなくても相続税の申告が必要になる場合がある

このように、遺産総額が基礎控除額を超える場合、相続税の申告が必要になります。

もっとも、相続税の申告は必要ですが、相続税がかからない場合もあります。

代表的なものとして、小規模宅地等の特例を活用すれば、遺産総額が基礎控除を超えない場合が挙げられます。

ここで、小規模宅地等の特例について簡単にご説明すると、自宅の土地や駐車場の土地等について、相続税上の価額を最大80%も減額することができる制度です。

例えば、相続人が2人、遺産として自宅の建物が1000万円、土地が5000万円のケースだと、基礎控除額(4200万円)を超えるため、通常は相続税の申告が必要です。

ここで、小規模宅地等の特例を適用できた場合、土地の価格が80%減の1000万円となります。

特例の適用により、遺産総額が2000万円となるため、相続税がかからなくなります。

ただ、この小規模宅地等の特例については、相続税の申告をしないと使えない制度ですので、相続税の申告を行う必要があります。

3 相続税の申告は一度専門家にご相談を

基礎控除額を超える場合、10か月以内に相続税の申告を行う必要があります。

この期限を超えてしまうと、延滞税や無申告加算税などの税金を追加で支払わなければならなくなる可能性があります。

また、場合によっては、相続人の財産を差し押さえられることもあります。

そのため、概算でもよいので遺産の総額を計算していただき、基礎控除額を超えそうだと思われる場合は、一度、専門家にご相談されることをおすすめします。

なお、当法人では、相続税に関するご相談は原則として相談料無料で実施しておりますので、まずはお気軽にご連絡ください。

相続税の相談先

1 相続税に関する相談は税理士に

相続税の申告は、原則として税理士しか代行できません。

そのため、相続税に関するお悩みは、税理士に相談するようにしていただくとよいです。

その他の専門家の中には、相続税に関する誤った知識を持っている方もいます。

実際、ある銀行の営業マンの話を鵜呑みにしてしまい、相続税対策を行った結果、追徴課税の対象となってしまったケースもあります。

そのため、相続税に関するご相談は、税の専門家である税理士に行うようにしましょう。

2 相続税に詳しい税理士にご相談ください

もっとも、税理士の中には、相続税にあまり詳しくない方や、そもそも相続税をほとんど勉強したことがない方もいらっしゃいます。

そういった税理士に相続税の申告を依頼してしまうと、相続税を余分に納税することになったり、相続税の申告に問題があり、後々、税務調査に入られる可能性が高くなったりするかもしれません。

例えば、ある税理士に依頼して相続税を申告した結果、土地の評価に誤りがあり、相続税を余分に納める事態になった事例もあります。

また、相続税申告の経験があまりない税理士に依頼してしまった結果、税務調査の対象になり、自宅や職場等に税務署職員が来てしまったという事例もあります。

そのため、相続税の申告を依頼する場合は、「相続税に詳しい税理士」に相談するようにしていただくのがおすすめです。

3 相続税に詳しい税理士の見極め方

相続税に詳しい税理士の見極め方としては、基本的に、ホームページ等を確認して、相続税に注力しているかで判断することができます。

例えば、相続税の専門サイトがあるか、税理士の数・事務所の規模はどのくらいあるのか等で、その事務所が相続税に力を入れているのかどうかについて、ある程度判断することができるかと思います。

また、相続税の無料相談を実施している事務所であれば、一度、実際に相談してみて、相続税に詳しそうなのかを確かめることもできます。

実際の相談の際は、今まで相続税の申告を何件行ってきたか、事務所に税務署のOBはいるのか、税務調査の経験はあるのか等についても確認した方がよいかと思います。

相続税の申告については、どの税理士に依頼するかによって、結果が大きく異なることがあります。

したがって、相続税の申告を税理士に依頼する際は、相続税に詳しい税理士にご相談されることをおすすめします。

相続税の納税・申告義務がある人

1 相続税の申告義務がある者

相続税を申告・納税する義務がある方の大まかな要件は以下のとおりです。

①被相続人の財産額が基礎控除額を超えること

②相続又は遺贈(死因贈与を含む)によって財産を取得した者

②'被相続人の生前に相続時精算課税制度を使用して贈与を受けた者

2 被相続人の財産額が基礎控除額を超える場合

まず、被相続人の遺産が、相続税の基礎控除額を超えている必要があります。

⑴ 基礎控除額

基礎控除額は、

3000万円+600万円×相続人の人数

によって求める事ができます。

相続人を確定する基準としては、まず配偶者は常に相続人になります。

そして、配偶者以外の相続人については、以下の順番で相続人になるとされています。

①子供(第1順位)

②両親(第2順位)

③兄弟姉妹(第3順位)

第1順位がいる場合、第2順位はそもそも相続人にならないので注意しましょう。

例えば、被相続人の配偶者、子ども、両親が存命であった場合には、配偶者と子供のみが相続人となり、両親は相続人になりません。

⑵ 被相続人の遺産

そして、被相続人の遺産として、計算すべき項目の具体例は以下のとおりです。

①現金

②預貯金

③土地

④建物

⑤株式

⑥投資信託

⑦生命保険

⑧死亡退職金

これらの被相続人の遺産が、計算した基礎控除額を超えている時には、相続税の申告・納付の義務が発生する可能性があるといえます。

3 相続又は遺贈(死因贈与を含む)によって財産を取得した者

相続税法上、相続又は遺贈(死因贈与を含む)によって財産を取得した者であることも、納税義務の要件として要求されています。

例えば、被相続人が相続人の子どもに対して、生前に贈与していた場合であっても、贈与の時期にもよりますが、原則として相続税はかからないことになります。

4 被相続人の生前に相続時精算課税制度を使用した者

ただし、被相続人が相続人の子どもに対して、生前に贈与していた場合であっても、相続時精算課税の適用を受けて行われた贈与には相続税がかかってきます。

そもそも、相続時精算課税制度とは、被相続人から相続人等の第三者に対する贈与であっても、2500万円に達するまでは、贈与税を非課税とし、被相続人に相続発生時に、相続税を課税するという制度になります。

したがって、贈与税を支払わなくて良いという利益の対価として、相続時に相続税を支払う義務があるといえるのです。

相続税の計算方法

1 適切な相続税申告とは

ある人(被相続人)が亡くなったとき、基本的に、法律上定められた関係の人あるいは遺言によって指定された人が遺贈を受けることにより、その人の財産が相続されることになります。

このとき、その引き継いだ財産に対して、課税される税金のことを「相続税」といいます。

そして、この引き継いだ財産を適切に評価し、相続税が発生する場合には、原則、被相続人が亡くなってから10か月以内に亡くなった方の住所地の所轄税務署に相続税の申告書を提出する(あるいは窓口に行かずにe-Taxを利用する)ことで、相続税申告を行います。

これが適切な相続税申告になります。

2 相続税申告を適切に行わない場合

相続税申告を適切に行わなかった場合、どの部分で適切に行わなかったで、課されるペナルティも異なります。

⑴ 無申告加算税

本来申告すべき期間内に相続税申告を行わなかった場合に課されるペナルティです。

真にやむを得ない事由があるときには、課されないこともありますが、基本的に相続に関して争いがあったことはこの「真にやむを得ない事由があるとき」には当たりませんので注意が必要です。

参考リンク:国税庁・相続税、贈与税の過少申告加算税及び無申告加算税の取扱いについて(事務運営指針)

無申告加算税は、本来支払うべき相続税について、50万円を超えるかどうか、税務調査の事前通知前、通知後税務調査前、税務調査後いずれの時期かによって、課される税率も異なります。

基本的に、期限に間に合わなかったとしても、自分から気付いて申告した方が負担は小さいようになっていますので、申告を忘れていたことに気づいたときは、早く申告すべきです。

⑵ 過少申告加算税

本来申告すべき額よりも少ない額で申告した場合に課されるペナルティです。

その額は、新たに納めることになった税金の10%相当額です(新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%)

過少申告加算税は、原則、税務署の調査前に修正申告すれば課されません。

参考リンク:国税庁・確定申告を間違えたとき

このペナルティについても、納税者の責めに帰すべき事由のない場合には正当な理由があるものとして課されない場合もあります。

⑶ 重加算税

財産などを意図的に隠したりごまかしたりした際に課されるペナルティです。

そして、その結果した行為が、無申告か過少申告かによって課されるペナルティが異なります。

また、過去にも同様の行為をしたかによって加算される場合もあります。

⑷ 刑事罰

重加算税よりもさらに悪質とされる場合には、単に上記のようなペナルティにとどまらず、刑事罰が処せられ、場合によっては懲役刑となる場合もあります。

相続税の計算方法

1 相続財産の総額を計算する

相続税を計算するには、まず、課税対象となる遺産の総額を確定させる必要があります。

相続財産の中には、相続税を計算する上で、課税対象となるものもあれば、課税対象とはならないものもあります。

例えば、土地や建物といった不動産や預貯金、有価証券、自動車などは、課税対象となります。

また、一定額以上の死亡保険金や退職金、相続開始前の一定期間内の贈与については、課税対象となります。

他方、墓地や墓石などの祭祀に関するものや、一定額以内の死亡保険金や退職保険金は、課税対象外とはなりません。

課税対象となる財産それぞれの価額が確定したら、ここから葬儀代や負債を引き、課税対象となる遺産の総額を確定させます。

なお、一般的に、相続税の申告において、最も時間と労力がかかるのは、課税対象となる遺産の総額を確定させることだとされています。

2 基礎控除を超える場合には相続税の申告が必要

課税対象となる遺産の総額が確定したら、次に、基礎控除額を控除して残高があれば、相続税の申告が必要となります。

逆に、ここで残高が0もしくはマイナスであれば、申告の必要はありません。

なお、基礎控除額は、3000万円+法定相続人の数×600万円の計算式で算出できます。

例えば、相続人が3人の場合は、4800万円が基礎控除額となり、遺産総額が4800万円を超える場合は、相続税の申告が必要となります。

3 相続税の総額を計算する

遺産総額から基礎控除額を控除した後の残高について、仮に相続人が法定相続分どおりに分けた場合に、いくらの相続税がかかるのかを計算し、出てきた相続税額を合算して、相続税の総額を計算します。

例えば、遺産が預貯金1億円、相続人は、妻と長男、長女であるケースで考えてみます。

この場合、1億円から基礎控除額の4800万円(3000万円+600万円×3)を控除すると、残額は5200万円となります。

次に、各相続人の法定相続分は、妻が2分の1の2600万円、長男と長女が4分の1ずつで各1300万円となります。

この法定相続分について、相続税の速算表をもとに計算します。

速算表は、国税庁のホームページにも記載されています。

参考リンク:国税庁・相続税の税率

そうすると、妻は、340万円(2600万円×15%-50万円)、長男と長女は、各145万円(1300万円×15%-50万円)相続税がかかることとなります。

よって、妻と長男、長女の相続税の合計額は、630万円となります(340万円+145万円+145万円)。

4 各人が納める相続税額を計算する

相続税の総額が出てきたら、それぞれの遺産取得者が実際に取得する財産額に応じて、相続税額を分配します。

その際、各人の税額は、個別の事情に応じ、加算や控除を行います。

先ほどの事例(遺産が1億、相続人が妻と長男、長女の場合)で、長男と長女が遺産を半分ずつ取得した場合、長男と長女には各315万円(630万円÷2)の相続税が課せられます。

他方、妻が全財産を取得する場合、配偶者の税額軽減の特例があり、配偶者は遺産取得額のうち1億6000万円までは相続税がかからないと定められているため、今回の事例でも相続税はかからなくなります。

また、例えば、遺産を取得する方が被相続人の兄弟姉妹の場合、相続税の2割が加算されるため、先ほどの事例で、被相続人の兄が全財産を取得する場合、兄が納める相続税額は756万円(630万×1.2)となります。

5 相続税の申告は、相続税に強い税理士にご相談ください

このように、相続税の計算方法としては、課税される相続財産の総額を確定させることができれば、あとは単純な計算となります。

しかし、相続税の申告においては、課税される相続財産の総額を計算することが最も難しいとされています。

具体的には、遺産に土地が存在する場合や、上場していない株式が存在する場合、財産の評価が非常に難しくなります。

実際、税理士であっても、土地の評価等を間違えてしまうケースもあります。

財産の評価を間違ってしまうと、相続税の納税額も異なってしまうため、それがきっかけで税務調査に入られる場合や、追加で重い過料を課せられる可能性もあります。

課税対象となる相続財産の総額を計算することが最も難しいとされているのはこのためです。

したがって、相続税の申告を税理士に依頼する場合は、相続税に強い税理士に依頼されることをおすすめします。

税理士法人心では、相続税の申告について、年間を通して多数行っており、相続税に精通した税理士による無料相談や相続税がかかるかどうかの無料シミュレーションも行っておりますので、お気軽にお問い合わせください。

相続税申告に必要な書類の収集でお困りなら

1 相続税の申告に必要な書類

相続税の申告に関しては、以下のとおり様々な書類が必要になります。

これらの書類を集め、相続税申告書とともに、期限である10か月以内に、被相続人の住所地を管轄する税務署に提出する必要があります。

なお、遺産の内容次第では、これらの内容の他にも書類が必要になる場合がありますので、詳しくは、相続税に強い税理士にご確認ください。

また、必要書類の詳細は、国税庁のホームページにも記載されておりますので、併せてご参照ください。

参考リンク:国税庁・相続税の申告手続

⑴ 通常必要になる書類

①亡くなった方(被相続人)の生まれてから、亡くなるまでの全ての戸籍謄本等

②相続人全員の戸籍謄本

③遺言書または遺産分割協議書の写し

④相続人全員の印鑑証明書(遺産分割協議書に押印したもの。遺言書がある場合は不要。)

⑤相続時精算課税の適用者がいる場合は、被相続人と相続時精算課税適用者の戸籍の附票の写し

⑥申告する人のマイナンバーが分かる書類の写し

⑦申告する人の本人確認書類の写し

⑵ 遺産の有無において必要になる書類

1 不動産がある場合

①固定資産税名寄帳又は納税通知書の課税明細書

②固定資産税評価明細書

③登記事項証明書または登記情報

④土地の地図

⑤不動産賃貸借契約書(賃貸不動産の場合)

2 上場株式がある場合

①残高証明書

②配当金の支払通知書(お手元にあるもの)

③被相続人の最近三年間の取引明細書(顧客勘定元帳)

3 非上場株式がある場合

①相続開始前3期分の決算書(勘定科目内訳書を含む。)、法人税、事業税、消費税の各申告書

②法人所有の土地及び有価証券の明細

③株主名簿

4 投資信託、その他の金融商品がある場合

①評価額証明書

5 預貯金、現金がある場合

①評価額証明書

②過去5年分の通帳等(生前贈与等の有無を確認するために提出することがありますが、絶対に提出する必要があるわけではございません。)

③手持ち現金の残高が分かる書類

6 生命保険金がある場合

①生命保険金支払通知書

②生命保険証書

7 その他の遺産

①ゴルフ会員権やリゾート会員権

②宝石等の貴金属・絵画・骨董等

③債務・葬式費用

8 債務(葬儀費用や医療費、借金等)がある場合

①葬儀関係費用の領収書

②被相続人の医療費の領収書などで金額の確認が分かるもの

⑶ 特例等を適用する場合に必要になる書類

①相続人に未成年者や被後見人、障害者がいる場合は、特別代理人の審判書謄本や後見人・後見監督人の登記事項証明書や障害者手帳

②期限内に遺産分割がまとまらない場合申告期限後3年以内の分割見込書

2 書類の取得にご不安な方は税理士にご相談ください

このように、相続税の申告のために必要となる書類は多岐にわたります。

そのため、これらの書類の取得にご不安な方は、税理士が代わりに遺産に関する書類を取得することも可能ですので、一度、税理士にご相談されることをおすすめします。

その際、相談先の税理士は、相続税に詳しい税理士の方が良いです。

理由として、税理士の中には、相続税を今までに数件しか行ったことがなく経験が浅い方や、そもそも相続税の申告すらしたことがない方もいるためです。

そういった税理士に依頼してしまうと、相続税の申告に間に合わなかったあり、間違った内容で相続税を申告してしまったりする可能性もあります。

実際、税理士に依頼した結果、遺産の評価が間違っていたり、遺産の一部が漏れてしまったりして、後日、追加で相続税を支払わなければならなくなったケースも存在します。

そのため、相続税の申告の相談をする際は、相続税に詳しい税理士にご相談ください。

3 税理士法人心の強み

税理士法人心では、年間100件以上の相続税の申告を行っており、日々研鑽を重ねております。

また、相続税に関しては、一人でも多くの方の悩みを解決すべく、相続税を得意とする税理士による無料相談も実施しております。

相続がすでに発生している方や、将来の相続税について不安をお持ちの方も含めて、お気軽にお問い合わせください。

相続税を払い過ぎてしまった場合の対応

1 相続税を過剰に支払ってしまった場合はどうするか

被相続人が死亡し、相続人が相続財産を取得した場合、その取得額が一定の金額を超えたときは相続税を支払うことになります。

もし、相続財産評価を間違ってしまうなど相続税の計算ミスをしてしまい、相続税を本来支払うべき金額よりも多く納付してしまった場合、税務署から返金してもらうことはできないのでしょうか。

このような場合のために、相続税の還付の制度が設けられています。

相続税の還付とは、税務署から、納めた相続税の一部を返還してもらうことをいいます。

土地の評価額は査定を行う人によって変わってくることがありますし、慣れていない方ですと相続税の計算の際にミスをしてしまうこともあるかもしれません。

このような財産評価の誤りや相続税の計算ミスがあった場合でも、税務署に相続税の還付請求が認められると、納め過ぎた相続税が戻ってくることがあります。

とはいえ、相続税を過剰に納付したとしても、税務署が自主的に返還してくれることはありませんので、自ら相続税の還付申請をする必要があります。

相続税の還付申請をすることを、「更正の請求」といいます。

2 相続税の更正の請求には時効がある

相続税は、被相続人が亡くなったことを知った日から10か月以内に申告をしなければなりません。

そして、相続税の還付を受けるためには、相続税の申告期限から5年以内に請求しなければなりません。

したがって、更正の請求の時効は、相続開始を知った時から5年と10か月ということになり、この期間を過ぎた場合、更正請求をすることができなくなります。

厳格な期限が定められていますので、相続税の払い過ぎが疑われる場合には早めに確認したほうがよいと思われます。

3 土地を相続した場合は特に注意

相続税申告をする場合、土地の相続税評価は、原則として路線価によって計算されます。

しかし、土地の場合は、その大きさ、形状、道路に接しているかどうか等の周囲の状況など、様々な要因によって評価額が変わります。

自分が相続した土地が、以下のいずれかの事項に当てはまるかどうか一つずつチェックして、土地の相続税評価額に誤りがないか、過大に評価していないか注意した方がよいでしょう。

①大きな地積規模の宅地

②道路に接していない宅地

③傾斜がある土地

④土地の形が三角形や台形のような不整形地

⑤線路沿いにあるなど振動が大きな土地

⑥墓地が近くにある土地

⑦高圧線が通っている土地

このような土地を相続した場合は、評価額が下がる可能性があり、還付が認められる可能性が出てきますので、相続税に詳しい税理士に一度確認した方がよいでしょう。

相続税申告の相談をする際の流れ

1 相続税申告の準備は早ければ早いほどよいです

相続が発生すると、被相続人が亡くなり悲しみに暮れている中で、非常に多くのことをやらなければなりません。

例えば、相続財産を把握し、相続税を支払う必要があるかどうかを調査するなど様々なことが挙げられますが、これらの相続の手続きの中には、期限が決められているものが多くあります。

相続税申告もその一つで、ご家族が亡くなり相続が発生し、そのことを知った時から10か月以内に行う必要があります。

相続税申告をするためには、相続財産を詳細に調査してその内容を把握し、自分が相続税を支払う必要があるかどうか確認するなど様々なことをしなければなりません。

そのため、10か月の申告期限直前になってから税理士に相談しても、その期限に間に合わない可能性があります。

期限が迫ってから慌てて確認すると、誤った対応をしてしまう危険性がありますので、なるべく早く税理士に相談して準備を進めておくことをおすすめします。

2 相続税申告を相談する税理士を探す

税金といっても、消費税、所得税、法人税、相続税など様々な種類があります。

税理士にも、これら税金の種類に応じて、それぞれ専門分野があります。

相続税申告で一番難しいポイントは、相続財産をどのように評価するかという点です。

適切な評価ができるかによって相続税額が変わってくるため、非常に重要なポイントでもあります。

特に土地の評価が重要ですので、相続税を詳しい税理士にご相談ください。

3 初回相談の流れ

相続税には基礎控除が定められているので、相続財産が基礎控除額の範囲内であれば相続税申告は不要であり、相続税を支払う必要はありません。

このように、相続税は、一定額以上の遺産がある場合に発生する税金であるため、家族構成や相続財産の内容や評価額によっては、相続税の申告が不要な場合があります。

他方、基礎控除額を超える遺産がある場合は、原則として相続税の申告と納税が必要になります。

初回の相談では、相談者の方の家族構成と遺産の内容についての詳細をお伺いし、まず相続税申告が必要かどうかを確認します。

お伺いした内容から相続税申告が必要となった場合、相続税がどれくらいの額になるのかを大まかに試算し、今後のスケジュールについて、特に相続税の申告の期限に注意をしながら、今後の流れをお伝えします。

4 初回相談後の流れ

相続財産の概要や評価額が不明な場合など、初回の相談だけでは、相続税申告が本当に必要かどうか分からない場合があります。

そのような場合は、相続税の申告が必要かどうかをより正確に判断するために、戸籍謄本や除籍謄本等の相続関係が分かる書類、相続財産が分かる書類、例えば、不動産の名寄帳、登記情報、銀行の残高証明書や通帳など、より詳細な相続財産に関する資料が必要になります。

相続税申告のために必要な資料の一覧表をお渡ししてご確認いただき、その資料が集まり次第、2回目の相談を行い、より詳しいご説明をいたします。

相続税に関する代表的な特例

1 相続税に関する代表的な特例や控除

相続税には、相続税を減額する各種特例や控除が存在しますので、これを知らないと、相続税を減額できなくなり、その分、損をしてしまう可能性があります。

相続税に関する各種特例や控除については、知っておいて損はありませんので、ここでは、その中でも代表的なものとして、小規模宅地等の特例と基礎控除と配偶者の税額軽減について、お話していこうと思います。

2 小規模宅地等の特例

遺産に土地がある場合、小規模宅地等の特例を知っているかどうかで、相続税の金額が大きく異なることがあります。

そもそも、小規模宅地等の特例とは、遺産である土地を一定の相続人が相続した場合、最大、土地の価額を8割減額するという制度です。

この小規模宅地等の特例を使うことができれば、1億円の土地が、相続税の計算上、2000万円と評価されることになり、その分、相続税の金額を減額することが可能になります。

もっとも、小規模宅地等の特例については、適用条件が複雑であるため、遺産に土地がある場合は、まず一度、相続税に詳しい税理士にご相談された方が良いでしょう。

3 基礎控除

相続税について、遺産が一定の基準額を超えると、相続税がかかります。

この基準のことを基礎控除といい、基礎控除額は、相続税の場合、3000万円+法定相続人の数×600万円となります。

たとえば、相続人が、妻と長男と次男の3人の場合、基礎控除額は4800万円となります。

そのため、遺産が4800万円以下であれば、相続税はかかりませんので、相続税の申告は不要です。

なお、小規模宅地等の特例を使った結果、遺産の額が基礎控除額を下回った場合は、相続税を納める必要はありませんが、相続税の申告は必要となります。

4 配偶者の税額軽減

最後に、相続税の場合、配偶者であれば、遺産を取得したとしても、その金額が1億6000万円以下か、もしくは、法定相続分以下であれば、相続税はかからなくなります。

たとえば、遺産が4億、相続人が妻と長男の場合で、妻が1億円の遺産を取得した場合、1億6000万円以下のため、妻は相続税がかかりません。

また、妻が3億円を取得した場合、妻の法定相続分が2億円であるため、それを超えた1億円についてのみ、相続税がかかります。

なお、詳細については、以下のホームページもご参照ください。

参考リンク:国税庁・配偶者の税額の軽減

5 相続税に強い税理士にご相談を

このように、相続税には各種特例や控除があり、これを適用できるかどうかで、相続税の金額が大きく異なる場合があります。

税理士の中には、各種特例や控除に関する条件を間違えられている方や詳細を知らない方もいるため、相続税の申告を税理士に依頼する場合は、相続税に詳しい税理士にご相談されることをおすすめします。

当法人には、相続税を得意とする税理士がおりますので、まずはお気軽にご相談ください。

相続税と非課税財産

1 相続税と非課税財産

相続税は、原則として、相続開始日の時点で相続人が所有していた財産に対して課税されます。

ただし、例外的に、相続税が課税されない財産があります。

相続税が課税されないといわれている主な財産は、以下のとおりです。

- ①墓地や墓石、仏壇、仏具等、日常的に礼拝をしている物

- ②宗教、学術等公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で公益を目的とする事業に使われることが確実なもの

- ③地方公共団体の条例によって、精神や身体に障害のある人又はその人を扶養する人が取得する心身障害者共済制度に基づいて支給される給付金を受ける権利

- ④相続等によって取得した死亡保険金のうち500万円に法定相続人の数を掛けた金額までの部分

- ⑤相続等によって取得した退職手当金等のうち500万円に法定相続人の数を掛けた金額までの部分

- ⑥個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの

- ⑦相続や遺贈によって取得した財産で相続税の申告期限までに国又は地方公共団体や公益を目的とする事業を行う一定の法人に寄附したもの、相続や遺贈によって取得した金銭で、相続税の申告期限までに特定の公益信託の信託財産とするために支出したもの

2 相続税の非課税財産と相続税対策

⑴ 墓地及び墓石の購入

相続開始後、相続人が墓地や墓石を購入しても、債務控除することはできません。

単純に、相続人が自分の財産から支出しただけということになります。

他方、生前に墓地や墓石を購入しておけば、その分だけ、相続財産が少なくなるといえます。

そして、墓地や墓石は非課税財産ですので、課税されません。

なお、墓地や墓石の未払金が残っていた場合には、債務控除できないという落とし穴もありますので、亡くなる直前に慌てて購入するというのではなく、計画的に生前に購入し、代金の支払いまで済ませておいたほうがいいといえます。

⑵ 保険金

保険金は、すでに述べたとおり、500万円に法定相続人の数を掛けた金額まで非課税となります。

そのため、財産を現金で保有しているよりも、一時払いの終身保険に加入するなどしておくほうが、相続人が受け取る財産の総額は変わらないまま、相続税を少なくすることができます。

⑶ 退職金

死亡退職金も保険金と同様に500万円に法定相続人の数を掛けた金額まで、非課税財産となります。

非上場会社の役員の方ですと、保険金だけでなく、死亡退職金の非課税枠を有効に利用することができます。

保険金の非課税枠は、500万円に法定相続人の数を掛けた金額までという限界があります。

そのため、個人でその金額以上の保険に入っても、相続税から考えると意味がありません。

そこで、契約者を非上場会社、被保険者を役員、受取人を非上場会社としておき、役員死亡時に非上場会社が保険金を受け取ります。

適正な死亡退職金であれば非上場会社の経費となるため、その金額の範囲内で、役員に対し死亡退職金を支払えば、死亡退職金についても非課税枠を使用することができ、相続税を少なくすることができます。

3 相続税対策と税理士の重要性

相続税対策は、その方に合った対策が必要となります。

例えば、不動産会社に相続税対策の相談をした場合、マンションを建てることしか提案しませんが、その前にできる、より有効な相続税対策がある場合もあります。

また、相続税対策として、間違っているとまではいえないものの、必要以上に相続税対策を行いすぎて、相続税は減るもののそれ以上に相続財産が減ってしまった方もいらっしゃいます。

したがって、実際に相続税対策をする前に、相続税のシミュレーションをして、自分に合った相続税対策は何かということを、税の専門家である税理士に相談することをおすすめします。

当法人には相続税の申告を得意とする税理士が在籍しています。

ご相談の方にとってどのような対策が適しているのかについてもしっかり検討いたしますので、お気軽にご相談ください。

相続税と法定相続人

1 相続税の基礎控除額と法定相続人の関係

相続税は、基礎控除額以上の相続財産がなければかかりません。

基礎控除額は、法定相続人の人数で決まり、3000万円と、600万円に法定相続人の人数を掛けた金額を足して、算出した金額となります。

そのため、法定相続人の人数によって、相続税がかかるかどうか、また、かかる場合の相続税の額が大きく変わってきます。

2 特別養子縁組による養子がいる場合の相続税

相続税法上、特別養子縁組より養子になったものは、被相続人の実子と同じ扱いを受けます。

ですので、被相続人に実子が1人、普通養子が2人、特別養子縁組による養子が1人いる場合には、普通養子は1人までしか法定相続人の対象とならず、実子1人、普通養子が1人、特別養子縁組による養子が1人、合計3人が法定相続人となり、基礎控除額は4800万円になります。

3 相続開始前に死亡した養子に子がいる場合(出生の時期による違い)の相続税

被相続人の養子に子がおり、被相続人の相続開始前に養子が死亡している場合、養子の子が養子縁組前に出生しているか、養子縁組後に出生しているかによって、相続税法上の扱いが異なります。

被相続人とその養子のうち、養子縁組後に出生している子のみが基礎控除額を計算する場合の法定相続人の数に含まれます。

被相続人の養子が相続開始前に死亡しており、代襲相続人(養子の子)が2人いて、そのうち1人は養子縁組前に出生、もう1人は養子縁組後に出生していたとします。

この場合、基礎控除額を計算する際の法定相続人の数は、養子縁組後に出生した養子1人のみになり、基礎控除額は3600万円となります。

代襲相続において、養子の子は、養子縁組後に出生している場合のみ、実子とみなされるということに注意が必要です。

4 被相続人の再婚した配偶者の実子(連れ子)が養子となっている場合

相続税法上、被相続人の再婚した配偶者の実子(連れ子)が養子となっている場合には、その養子は実子とみなされます。

ですので、被相続人に実子1人、養子2人、その養子のうち1人は被相続人の配偶者の実子(連れ子)である場合には、実子1人、実子とみなされる被相続人の配偶者の実子(連れ子)1人、養子1人の合計3人が基礎控除額を計算する上での法定相続人の数に算入されます。

5 死亡した養子の代襲相続人がいる場合

相続税法上、被相続人の養子が相続開始時点ですでに死亡している場合には、その養子の子(養子縁組後に出生)は、法定相続人の数を算定する上では、実子と同じ扱いとなります。

また、実子がいる場合においては、基礎控除額を算出する基礎となる法定相続人の人数に加算できる養子の人数は、1人までとなります。

ですので、被相続人の養子が3人いて、養子のうちの1人が相続開始前に死亡しており、その死亡した養子には、養子縁組後に出生した子どもが2人いる場合、基礎控除額を計算する上での法定相続人の数は、実子が2人(養子の子ども2人)と養子1人(実子がいる場合には、養子は1人まで算入できます)、合計3人となります。

6 相続人が兄弟姉妹の子・孫である場合の相続税

直系卑属、直系尊属がすでに死亡しており、被相続人の兄弟姉妹が相続人となる場合で、すでにその兄弟姉妹が亡くなっていれば、その兄弟姉妹の子、つまり被相続人からみると甥姪となる者が代襲相続人となります。

しかし、この甥姪が亡くなっている場合には、再代襲は認められていません。

ですので、被相続人の死亡時に、被相続人の妹と弟の孫(弟及び弟の子がすでに死亡しているとする)の2名が存命している場合には、被相続人の妹のみが相続人となり、弟の孫には、再代襲が認められず、相続人ではないことになります。

基礎控除額を計算する際には、法定相続人は1人として算出します。

このように、被相続人の子及び孫が相続開始時点で、死亡している際には、再代襲が認められ、ひ孫が相続人となるのに対し、兄弟姉妹の孫には再代襲が認められないという違いがあるので、注意が必要です。

7 同時死亡の場合の相続税

同時死亡した場合の被相続人の相続について、その同時死亡した者の間に相続は発生しません。

また、同時死亡は、代襲相続の原因となります。

妻と長男がいる被相続人が交通事故で死亡し、被相続人が運転する自動車に同乗していた妻も同時に死亡したと推定される場合には、長男のみが相続人となります。

さらに、仮に、長男に子ども(被相続人からすると孫)がいる場合で、長男も被相続人と同じ交通事故で同時死亡した場合は、孫が相続人となります。

このように同時死亡の場合には、相続税法上の法定相続人も民法と同じ扱いになります。

8 お気軽にご相談ください

相続税申告においては、誰が法定相続人なのかということをしっかり把握しなければなりません。

様々なご事情から、誰が法定相続人になるのか判断が難しいという場合もあるかと思います。

相続税について何かご不明な点がありましたら、当法人までお気軽にご相談ください。